只交15年社保,到底能领多少钱?算完感觉白交了?2023年开始准备还来得及

社保的五险一金中,我们关注度最高的除了社会基本医疗保障外,另一个非社会养老保险莫属了。毕竟,覆盖人数超过10亿人的社保基本养老,是绝大多数人退休后能否安享晚年的主要依靠之一,这笔钱绝对不能有任何闪失。

按现有规定,只有当我们退休时已经缴纳了至少15年的社保,我们才能拿到社保的养老金。而根据目前最新的国家政策导向,实行延迟退休将来已成定局,那未来养老保险的最低缴费年限延长是否也不远了呢?

毕竟,现在根据目前不同地区的不同规定,我们需要缴纳20年至25年的社会保险,才能享受“终身医疗报销”待遇。

换句话说,眼下15年是社会保障缴纳的“最低门槛”。于是,有很多人认为自己只要交满了15年,养老基本就有依靠了。在保险伴我一生看来,有这种想法的人一定没有好好计算过自己交满15年后,退休能领到手的退休金有多少?

那么,在老龄化不断加剧、将来交费的人少领钱的人多的情况下,您的养老金每月能领多少呢?

01不算不知道,一算吓一跳

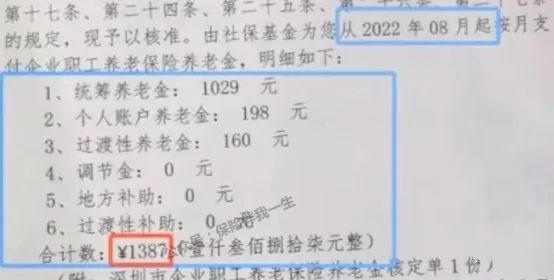

前段时间,一位退休的深圳阿姨晒出了自己的养老金,只有1387元。震惊了网友:

“这还是深圳,一线城市,怎么生活啊?”

然后就隐隐不安了,我们退休了也不会只拿这么一点吧?

答案非常令人心碎!或许大多数人的养老金水平,真的是这个数字。

对于退休的人来说,养老金无疑是未来主要的收入来源。养老金能拿多少,与退休后的生活质量更是息息相关。

根据人力资源和社会保障部的数据,2021年全国企业退休人员的月平均养老金仅为2987元,还包括各种节假日补贴和安葬费补贴。而真正能拿到3000元以上养老金的人只占一小部分。这些人一般是国有企事业单位的员工,缴费基数高,工龄长;大多数普通人的养老金在3000元以下。

1、领取养老金的规则

如何计算?为什么大多数人的养老金都不到3000元。

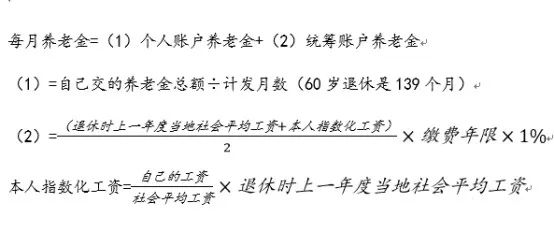

介绍养老金领取公式。

先举个普通城市的例子:

小明,男,2022年满60岁退休,退休前他刚好交了15年的社保,共缴费119340元,其中个人账户的余额是:47736元。(此处省略计算过程一万字...)

假如2022年小明所在地区的在岗职工月平均工资为5525元,他在当地平均工资的60%~300%之间,选择了60%作为缴费基数,所以他第一次领到的养老金是:

(1)月基础养老金:

(5525+5525×0.6)÷2×15%=663元

(2)个人账户养老金:

47736÷139=343.42元

合计:663元+343.42元=1006.42元

所以,小明第一个月的养老金是1006.42元。

再举个大城市的例子:

假设你在北京工作,月薪1.5万元,个人按8%的比例缴纳养老金,缴纳15年。

那么,个人账户养老金=(1.5万×8%×15)÷139=130

假设你回武汉养老,当地平均工资是8000元。

那么,统筹账户养老金=(8000+15000)÷2×15×1%=1725

这样,你的月养老金就是:130+1725=1855元

经计算,只交15年,养老金真的不高啊...

(注:以上举例仅供参考,每个人的养老金根据当地工资水平、缴费年限、缴费档次的不同,而不一样。)

可以看出,如果仅凭交满15年社保,大多数人退休后每月也就只能拿1000多元左右。对于这个金额,你觉得够养老吗?

如果感兴趣的小伙伴也可以去官方查询

复制下方链接后在浏览器里打开

http://si.12333.gov.cn

国家社会保险公共服务平台

输入相应参数,就可以估算自己的养老金~

02如何提高自己将来的养老金?

根据公式,常规提高养老金的方式有三种。

(1)增加缴费期限

15年后,养老金只有1855元。

如果交30年怎么办?计算下来,

个人养老金账户=260元;

统筹养老金账户=3450元。

每月领取的养老金总额为3710元,翻了一番。

(2)提高缴费基数

假设您将养老金缴纳基数提高到3万元,

个人账户养老金=260元;

统筹账户养老金=2850元。

每月领取的养老金总额为3110元,增长68%。

(3)在大城市退休

假设你在北京退休,而不是武汉;假设北京的社会平均工资是1.2万元。所以,

个人账户养老金=130元;

统筹账户养老金=2250元。

每月领取的养老金总额为2380元,增长28%。

经计算,提高养老金水平最有效的方法是增加缴费年限,其次是提高缴费基数,最后是在大城市退休。

但说实话,上述三种方法都不实用。

退休年龄不允许缴纳养老金,增加养老金缴纳期限的方式,操作空间不大。

很多民营企业按照最低基数、最低比例缴纳社保,提高养老金缴纳基数是不现实的。

在大城市退休,需要满足一系列苛刻的条件,而且养老金增加不多,效果有限。

那么普通人该如何养老?

过去流行“养儿养老”;但现在时代在变,孩子也有孩子的困难。

依靠自己的话,剩下的唯一可行的办法就是提早准备商业保险。

商业养老该怎么存?来看三种方案。

(1)闲钱不多,延长缴费年限

2万/年,存20年,共40万,60岁时开始每月领取。

(2)部分闲钱,缩短缴费年限

4万/年,存10年,共40万,60岁时开始每月领取。

(3)闲钱多,尽快交钱

8万/年,存5年,共40万,60岁时开始每月领取。

除了险种区别外,这里有个十分关键的因素,开始缴费的年龄!

起存的年龄越年轻,账户里复利生息的时间越长,60岁后每个月领到手的钱就越多。而且更重要的是,起存的年龄越轻,缴费的能力也越强,因为年龄越大,花钱的地方更多了,每年想存下这笔钱就变得困难了。

相比之下,商业养老金非常划算,资金越充足,购买条件越宽松。有句话说得好:“养老只能靠年轻时的自己。”早做准备。

所以在这里保险伴我一生也提醒大家,别以为有社保就够了,因为早在2015年,《人民日报》就曾刊文表示过:社保不是万能的!

文章指出:一个健康的养老保险体系,不能期望基本养老保险将所有的事情都办好,实现“老有所养”,还需要家庭和个人未雨绸缪,做好社会保险之外的功课。要想晚年生活体面,补充必要的商保必不可少。

你的养老金够花吗?

想一想,按当下的消费水平和以后每年环比增长的物价指数,将来你每个月领到的这么点养老金,真的够养老吗?

蚂蚁金服和富达国际联合发布的《中国养老前景调查报告》显示,认为每人至少的养老现金储蓄为182.2万,两个老人就需要近400万,甚至更多。

曾有一名78岁患病老奶奶在网上求职的帖子被登上了热搜,引发了很多人的共鸣,明明已经到了退休之后颐养天年的年纪,为何现在又要求职?求职的老人说,是为了减轻儿女的负担,为自己挣一点看病钱和吃饭钱。

根据中国社科院报告显示,未来30年制度赡养率翻倍,这句话是意思呢,数据告诉你:

2012年:五个人养一个老人;

2030年:两个人养一个老人;

2050年:一个人就得养一个老人!

养老的意义不是一天三餐吃饱的那么简单,我们都知道,老人一般都是疾病缠身,很多老人能吃饱饭就很不错了,如果再负担看病,就现在养老金的水平来看,根本不够用。

当我们老了,是依靠自己,还是依靠孩子,或者依靠保姆?这是我们每个人都会面临的问题。

央视:商业保险才是你的出路

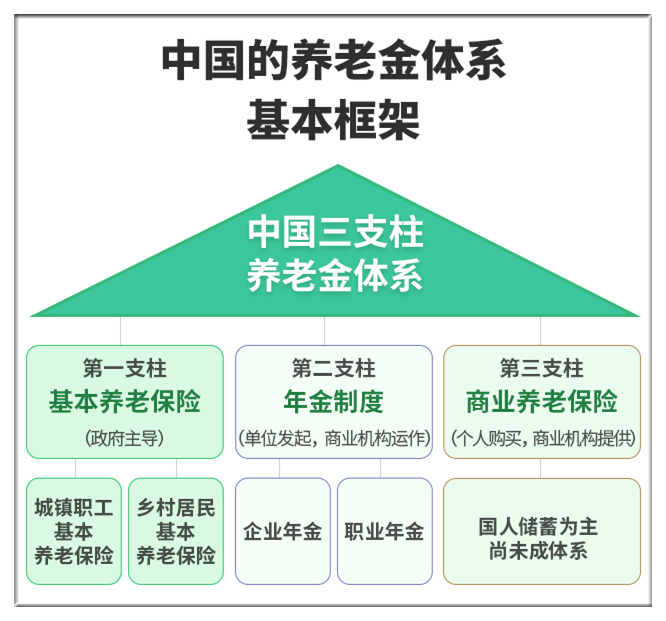

近几年国家出台了很多相关政策呼吁我们要用商业保险补充养老,原因有两个:

(1)仅靠退休金满足不了养老需求

(2)中国已经快速进入老龄化社会

国家为什么要大力发展养老第三支柱的作用,即个人养老金计划?通俗地说,就是给自己存养老钱。想要高品质的退休生活,就要从第三支柱商业养老险做补充。

简单来说,养老这件事:

国家负担一部分

企业负担一部分

个人负担一部分

《新闻联播》报道视频↓↓↓

相对于其他方式,商业养老保险有着无可取代的好处。活得越久,领得越多,生活品质还有保障,让人完全不必担心老无所依和拖累子女的问题!

所以,想在晚年依然“有钱花”,生活水平不改变,仅靠政府的力量是绝不可能实现的!世界上任何一个国家都负担不起!而从现在开始,就着手准备一笔商业养老险,靠自己的力量许一个美好未来则是很靠谱的一件事。